The financial landscape in 2025 is not just evolving—it's undergoing a seismic shift that will redefine how we perceive money and banking forever. As technology and consumer behaviours converge, the traditional financial paradigms are being challenged like never before.

Êtes-vous prêt à explorer les forces qui animent cette transformation et à découvrir comment elles peuvent redéfinir vos stratégies financières? Voici les cinq grandes tendances financières à surveiller en 2025.

- 1. L’intelligence artificielle et l’apprentissage automatique

- 2. Les banques exclusivement numériques et les innovations en technologie financière

- 3. Les logiciels-services dans le secteur financier

- 4. La technologie réglementaire et la gestion de la conformité

- 5. Les services de paiement différé

- Conclusion

Principaux points à retenir

- L'IA et l'apprentissage automatique sont des vecteurs d’efficacité et d’innovation dans le secteur financier.

- Les innovations en matière de services bancaires numériques et de technologie financière transforment les services financiers, mettant l’accent sur la commodité et les expériences personnalisées.

- La technologie réglementaire (parfois appelée RegTech) renforce l’efficacité en matière de conformité et la protection des données.

- Les services de paiement différé (de type « achetez maintenant, payez plus tard ») sont en pleine expansion, stimulés par la demande des consommateurs et les progrès technologiques.

1. L’intelligence artificielle et l’apprentissage automatique

L’intelligence artificielle (IA) continue de révolutionner le secteur financier, avec une adoption accrue en 2024 dans diverses applications. Selon des statistiques récentes, les solutions axées sur l’IA ont connu une augmentation importante pour les opérations automatisées, la détection des fraudes et les conseils financiers personnalisés.

L'évolution des technologies d'IA, comme l'IA générative, améliore les capacités d'analyse de données, permettant aux institutions financières d'offrir des services plus précis et plus efficaces.

Les applications de l’IA dans le secteur financier

A.I. applications in finance are diverse and expanding rapidly. In 2024, we’ve seen several key areas where A.I. is making a substantial impact:

- Systèmes de négociation automatisés : Les algorithmes d'IA sont de plus en plus employés pour analyser les données des marchés et exécuter des opérations au meilleur moment. Ces systèmes s’appuient sur l’apprentissage automatique pour cerner les tendances et prédire les mouvements des marchés, offrant ainsi aux négociateurs un avantage concurrentiel.

- Détection et prévention des fraudes : Les institutions financières utilisent l’IA pour améliorer leurs capacités de détection des fraudes. Les systèmes d’IA ont la capacité d’analyser en temps réel de grandes quantités de données sur les opérations, ce qui permet de détecter les anomalies et les activités potentiellement frauduleuses plus précisément que les méthodes traditionnelles.

- Service à la clientèle et personnalisation : Les robots conversationnels et les assistants virtuels fondés sur l’IA améliorent le service à la clientèle en fournissant des réponses instantanées aux demandes de renseignements ainsi que des conseils financiers personnalisés. Ces outils aident les banques et les services financiers à adapter leur offre aux besoins individuels des clients, ce qui accroît la satisfaction de leurs utilisateurs.

- Évaluation de la solvabilité et gestion du risque : L’IA transforme l’évaluation des cotes de crédit en intégrant d’autres sources de données ainsi que des analyses avancées. Cela permet aux prêteurs d’évaluer plus précisément la solvabilité et le risque de façon à prendre des décisions plus éclairées.

Ces applications montrent le potentiel de l’IA afin d'améliorer l'efficacité, de réduire les coûts et de renforcer les processus décisionnels dans le secteur financier.

Tandis que les technologies d’IA continuent d’évoluer, leur rôle dans le domaine financier devrait s’accroître encore davantage, stimulant l’innovation et la transformation dans l’ensemble du secteur. Selon un rapport de MarketsandMarkets, l’IA devrait atteindre 26,67 milliards de dollars d’ici 2025 sur le marché financier.

LE SAVIEZ-VOUS?

L'IA devrait atteindre 26,67 milliards de dollars d'ici 2025 sur le marché financier.

Source : MarketsandMarkets

2. Les banques exclusivement numériques et les innovations en technologie financière

De nouveaux acteurs font leur arrivée dans le secteur bancaire numérique, ce qui intensifie la concurrence. En 2025, les banques exclusivement numériques devraient élargir leur offre en mettant l’accent sur une expérience client personnalisée et des produits financiers novateurs.

Les tendances en matière de comportement des consommateurs après la pandémie montrent une forte préférence pour les solutions numériques, notamment pour leur caractère pratique et accessible. Les jeunes entreprises de technologie financière continuent de perturber les modèles bancaires traditionnels, offrant des taux d’intérêt concurrentiels et des caractéristiques uniques en leur genre.

Les nouvelles tendances dans les services bancaires numériques

Les innovations en matière de services bancaires numériques et de technologie financière transforment le paysage financier et offrent toute une gamme d’avantages et de nouvelles possibilités :

- Amélioration de l’expérience client : Les banques exclusivement numériques, souvent appelées néobanques, offrent une expérience bancaire intégrée et personnalisée. Ils tirent parti de l’IA et de l’analyse de données pour offrir des conseils financiers personnalisés, des alertes en temps réel sur les opérations et des outils de budgétisation, ce qui accroît la satisfaction et la mobilisation des clients.

- Rentabilité et accessibilité : Comme elles n’ont pas de frais généraux liés aux succursales physiques, les banques exclusivement numériques sont en mesure de proposer des frais moins élevés et des taux plus concurrentiels. Cette rentabilité leur permet d’investir dans la technologie et d’améliorer leurs plateformes numériques, rendant ainsi les services bancaires plus accessibles à un public plus large.

- Produits financiers innovants : Les innovations en matière de technologie financière stimulent la création de nouveaux produits et services financiers. Qu’il s’agisse de solutions de paiement mobiles ou de plateformes de prêts entre particuliers, ces innovations offrent aux consommateurs plus de choix et de souplesse dans la gestion de leurs finances.

- Sécurité et confiance : Les banques numériques mettent en œuvre des mesures de sécurité perfectionnées, comme l’authentification et le chiffrement biométriques, afin de protéger les données et les opérations de leurs clients. Cette importance accordée à la sécurité aide à établir un lien de confiance avec les consommateurs, qui se préoccupent de plus en plus du respect de leur vie privée dans le monde numérique.

- Défis et occasions réglementaires : Au fur et à mesure de la croissance de la technologie financière, les cadres réglementaires évoluent pour assurer la protection des consommateurs et la stabilité du marché. Les banques exclusivement numériques doivent composer avec ces règlements tout en continuant d’innover et de se démarquer dans un marché concurrentiel.

Ces tendances mettent en lumière l’incidence profonde qu’on les innovations en matière de services bancaires numériques et de technologie financière sur le secteur financier.

À mesure que la technologie continue d’évoluer, ces institutions sont bien positionnées pour répondre aux besoins changeants des consommateurs modernes et leur offrir la commodité, l’efficacité et les services personnalisés qu’ils recherchent.

Selon un récent sondage mené par Deloitte 71 % des consommateurs préfèrent gérer leurs comptes bancaires au moyen d’une application mobile ou d’un ordinateur.

Les tendances en matière de comportement des consommateurs après la pandémie montrent une forte préférence pour les solutions numériques, notamment pour leur caractère pratique et accessible. Les jeunes entreprises de technologie financière continuent de perturber les modèles bancaires traditionnels, offrant des taux d’intérêt concurrentiels et des caractéristiques uniques en leur genre.

3. Les logiciels-services dans le secteur financier

Les solutions de logiciels-services deviennent de plus en plus essentielles dans le secteur financier, car elles offrent à la fois extensibilité, flexibilité et rentabilité. En 2025, l’adoption des logiciels-services dans le secteur financier devrait continuer de croître de façon importante à mesure que les institutions financières cherchent à moderniser leurs activités et à améliorer leurs offres de services.

Les plateformes de logiciels-services offrent des services infonuagiques qui éliminent le besoin d’investir massivement dans le matériel et la maintenance, ce qui permet aux entreprises de se concentrer sur l’innovation et la satisfaction de la clientèle.

Les principales applications de logiciels-services dans le secteur financier

Les logiciels-services dans le secteur financier englobent diverses applications qui transforment la façon dont les services financiers sont offerts et gérés :

- Gestion financière et comptabilité : Les plateformes de logiciels-services comme QuickBooks Online Xero fournissent des outils complets de gestion financière, y compris le suivi des dépenses, la facturation et l’information financière. Ces solutions offrent un accès aux données en temps réel et une intégration avec d’autres systèmes administratifs, ce qui améliore la transparence financière et la prise de décisions.

- Gestion de la relation client (CRM) : Les institutions financières emploient des solutions de logiciels-services pour la gestion de la relation client dans le but d’améliorer la mobilisation et la fidélisation des clients. Ces plateformes facilitent la communication personnalisée, permettent de suivre les interactions avec les clients et fournissent des renseignements sur le comportement des clients, ce qui permet d’élaborer des stratégies de marketing plus ciblées.

- Conformité à la réglementation et gestion des risques : Les solutions de logiciels-services aident les institutions financières à opérer dans des environnements réglementaires complexes en automatisant les processus de conformité et en fournissant des outils robustes de gestion des risques. Cela réduit le fardeau des vérifications de la conformité à la main et améliore leur capacité de réagir rapidement aux changements réglementaires.

- Plateformes de placement et de négociation : Les plateformes de négociation sous forme de logiciel-service offrent aux utilisateurs un accès aux marchés des capitaux avec des fonctions avancées d’analyse et de négociation automatisée. Ces plateformes sont particulièrement avantageuses pour les petites et moyennes entreprises (PME) et les particuliers qui recherchent des solutions de négociation peu coûteuses.

- Cybersécurité et protection des données : En raison de la menace croissante des cyberattaques, les fournisseurs de logiciels-services donnent la priorité aux fonctions de sécurité comme le chiffrement, l’authentification multifactorielle et la surveillance continue de manière à protéger les données financières et à s’assurer qu’elles sont conformes aux normes de l’industrie.

Ces applications montrent le potentiel transformateur des logiciels-services dans le secteur financier, en permettant aux institutions de fonctionner plus efficacement, de réduire leurs coûts et de fournir à leurs clients des services améliorés.

LE SAVIEZ-VOUS?

Le marché financier des logiciels-services devrait atteindre 247,2 milliards de dollars d’ici fin 2024.

Source : Statista

À mesure que le paysage financier continue d’évoluer, les solutions de logiciels-services joueront un rôle crucial dans l’innovation et le maintien d’un avantage concurrentiel. Le marché des logiciels-services devrait atteindre 247,2 milliards de dollars d’ici fin 2024, selon un rapport de Statista.

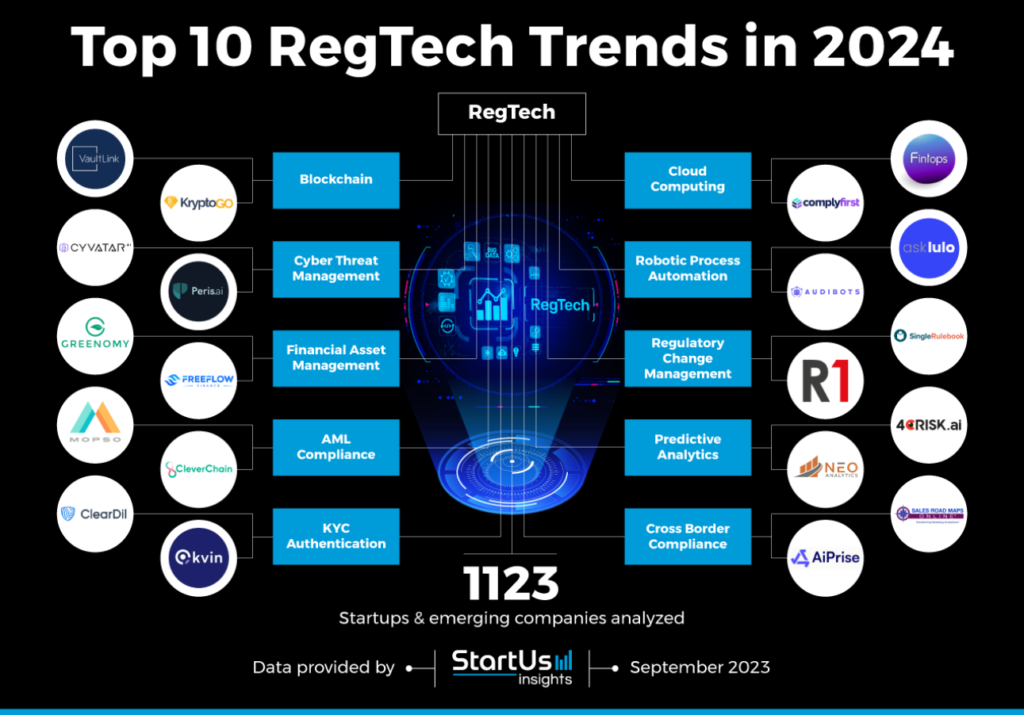

4. La technologie réglementaire et la gestion de la conformité

La technologie réglementaire continue de prendre de l’ampleur tandis que les institutions financières doivent s’adapter à des environnements réglementaires complexes. En raison des nouveaux règlements adoptés en 2024 dans diverses régions, les institutions ont besoin de solutions efficaces en matière de conformité.

Les innovations en matière de technologie réglementaire aident les organisations à automatiser leurs processus de conformité, à réduire leurs coûts et à atténuer les risques associés à la non-conformité. Ces solutions mettent l’accent sur l’intégration de l’IA et de l’apprentissage automatique de manière à améliorer les procédures réglementaires de déclaration et à renforcer la transparence.

Les innovations en matière de gestion de la conformité

La technologie réglementaire révolutionne la gestion de la conformité dans le secteur financier en offrant des solutions novatrices qui simplifient les procédures réglementaires :

- Rapports et surveillance automatisés : Les solutions de la technologie réglementaire s’appuient sur l’IA pour automatiser la collecte et l’analyse des données réglementaires. Cela réduit le temps et les ressources nécessaires pour produire les rapports de conformité et assure le respect des exigences réglementaires de façon précise et cohérente.

- Évaluation et gestion des risques : Les solutions emploient des fonctions d’analyse avancées et des algorithmes d’apprentissage automatique pour cerner et évaluer les risques en matière de conformité. Ces outils permettent aux institutions financières de gérer les risques de façon proactive et de mettre en œuvre des stratégies d'atténuation efficaces de façon à réduire la probabilité de manquement réglementaire.

- Vérification de l'identité des clients et connaissance du client : Les plateformes de technologie réglementaire améliorent les procédures liées à la connaissance du client en automatisant la vérification de l’identité et les autres vérifications préalables. Cela permet non seulement d’accélérer l’intégration des clients, mais aussi d’améliorer l’exactitude et la fiabilité des données sur les clients de façon à respecter la réglementation sur le blanchiment d’argent.

- Gestion des changements réglementaires : Au vu de l’évolution constante de la réglementation, les solutions de la technologie réglementaire fournissent des mises à jour et des renseignements en temps réel sur les changements réglementaires, ce qui aide les institutions financières à rester au courant et à adapter leurs stratégies de conformité en conséquence. Cela réduit ainsi leur risque de non-conformité.

- Protection et confidentialité des données : Les outils de la technologie réglementaire permettent aux institutions financières de se conformer aux règlements sur la protection des données, tels que le RGPD, en mettant en place des cadres de gouvernance des données robustes. Ces solutions aident à gérer les risques liés à la confidentialité des données et à maintenir la confiance des clients.

En adoptant des solutions de la technologie réglementaire, les institutions financières peuvent améliorer leurs capacités de conformité, réduire leurs coûts d’exploitation et améliorer leur capacité à réagir aux changements réglementaires.

Source : StartUs Insights

Tandis que les exigences réglementaires continuent d’augmenter, la technologie réglementaire jouera un rôle de plus en plus important permettant aux institutions financières de demeurer conformes et concurrentielles. Selon un rapport de l’agence Allied Market Research, le marché mondial de la technologie réglementaire devrait atteindre un taux de croissance annuel composé (TCAC) de 22,6 % entre 2023 et 2032.

5. Les services de paiement différé

Les services de paiement différé de type « achetez maintenant, payez plus tard » continuent de gagner en popularité. On prévoit qu’en 2025, si on se fie aux tendances observées en 2024, davantage de consommateurs adopteront ce mode de paiement qui fera l’objet d’un contrôle réglementaire accru. Des données récentes montrent une augmentation du recours aux services de paiement différé en réponse à la demande d’options de paiement flexibles par les consommateurs.

Toutefois, de nouveaux règlements sont en voie d’adoption pour assurer la protection des consommateurs et veiller au respect des principes de crédit responsable. Les institutions financières et les détaillants s’adaptent à ces changements en offrant des solutions plus transparentes et sécuritaires en matière de paiement différé.

Les tendances observées dans les services de paiement différé

Le secteur des paiements différés évolue rapidement. Plusieurs applications et tendances clés seront déterminantes pour son avenir :

- Adoption par les consommateurs et croissance du marché : Le marché du paiement différé devrait connaître une croissance importante, sa valeur devant passer de 156,58 milliards de dollars en 2023 à 232,23 milliards de dollars en 2024. Cette croissance est stimulée par l’augmentation du magasinage en ligne et la demande en solutions de paiement flexibles, particulièrement auprès des générations Y et Z.

- Nouveautés réglementaires : En 2024, des organismes de réglementation tels que le Consumer Financial Protection Bureau (CFPB) aux États-Unis et la Financial Conduct Authority (FCA) au Royaume-Uni ont adopté de nouvelles règles pour encadrer les fournisseurs de services de paiement différé. Ces règlements visent à améliorer la transparence, la protection des consommateurs et le respect des principes de crédit responsable. La surveillance réglementaire accrue devrait accroître la confiance des consommateurs et encourager l’adoption plus généralisée des services de paiement différé.

- Progrès technologiques : Les fournisseurs de services de paiement différé s’appuient sur l’IA et l’apprentissage automatique pour améliorer l’évaluation du crédit et la détection des fraudes. Ces technologies permettent d’évaluer avec précision la solvabilité des consommateurs et de réduire le risque de défaut de paiement, assurant ainsi des opérations plus sécuritaires tant pour les consommateurs que pour les commerçants.

- Intégration au commerce électronique et à la vente au détail : Les services de paiement différé sont de plus en plus souvent intégrés aux plateformes de commerce électronique et offerts dans les magasins de détail physiques, ce qui rehausse l’expérience des clients en leur offrant des modes de paiement personnalisés ainsi que des récompenses. Cette intégration permet non seulement d’accroître les ventes des détaillants, mais offre également aux consommateurs des options de financement plus pratiques et mieux adaptées.

- Éducation des consommateurs et connaissances financières : Afin de promouvoir l’emprunt responsable, les fournisseurs de paiements différés s’efforcent de sensibiliser les consommateurs aux conséquences du recours à ces services. Ils offrent notamment des programmes d’éducation financière et communiquent de façon transparente leurs frais ainsi que les modalités de remboursement.

Source : DemandSage

Ces tendances soulignent la nature dynamique du marché des services de paiement différé et son influence sur le paysage futur des crédits à la consommation.

Au fil de leur évolution, ces services offrent aux consommateurs, aux détaillants et aux institutions financières des occasions tout en posant des défis.

Conclusion

À quelques mois de la fin de l’année 2024, ces tendances financières soulignent l’influence transformatrice sur le secteur de la technologie et de la réglementation.

C’est en comprenant ces changements et en s’y adaptant que les entreprises comme les investisseurs pourront se préparer à réussir dans un contexte financier en constante évolution.

Restez informé et tirez parti de ces données pour prendre des décisions éclairées et profiter des nouvelles occasions afin de faire progresser vos affaires.

Gardez une longueur d’avance en 2025 et pour les années à venir!

Ne ratez pas l’occasion d’acquérir des connaissances qui vous aideront à demeurer concurrentiel en 2025. Abonnez-vous à notre bulletin pour obtenir des informations exclusives sur les dernières tendances financières, les analyses d’experts et bien plus encore. Soyez le premier informé; inscrivez-vous dès aujourd’hui!